A medida que se digitalizan más servicios financieros, es esencial que las instituciones financieras ofrezcan a los clientes un acceso rápido, confiable, móvil y online a productos y servicios. A menudo significa repensar el customer journey, en particular la etapa en la que el cliente y la institución financiera establecen por primera vez una relación – onboarding y creación de una cuenta.

La apertura de una cuenta requiere la confianza mutua entre un cliente y una institución financiera (IF). Los clientes deben confiar en la IF para mantener sus datos personales seguros y privados. A cambio la IF debe verificar que el cliente es quien dicen ser. Crear una confianza digital requiere capacidades de verificación de identidad digital.

En este artículo ofrecemos una guía detallada de una de las soluciones de verificación de identidad digital más sólidas para crear una confianza digital – la verificación automática de documentos de identidad impulsada por inteligencia artificial (IA).

Sistemas para verificar la identidad de una persona de forma digital

Los métodos de verificación de identidad digital más utilizados incluyen:

- Verificación biométrica facial: comparar un selfie con una imagen en un documento de identidad validado (por ejemplo, una imagen en un carné de conducir).

- Verificación de documentos de identidad: utiliza inteligencia artificial y algoritmos avanzados para verificar que un documento de identidad es legítimo, utilizando una imagen de ese documento realizada por el cliente con su teléfono móvil.

- Verificación a través de un código de acceso único (OTP): se envía un código de acceso único al solicitante durante el proceso de apertura/solicitud de una cuenta.

- Autenticación basada en el conocimiento (KBA): se le pide al cliente que responda a una serie de preguntas basadas en su información personal, por ejemplo, en relación con información de burós de crédito.

Para brindar una experiencia de cliente online, rápida y al mismo tiempo generar confianza, la mejor combinación de estos métodos de verificación de identidad digital es la verificación de documentos de identidad y el reconocimiento facial. Estas tecnologías permiten verificar digitalmente la identidad de casi todos los posibles clientes mediante un documento de identidad emitido por el gobierno, como un carné de conducir, un pasaporte o un DNI.

¿Qué es la verificación de identidad en documentos, automatizada con inteligencia artificial?

Imagine un escenario en el que un cliente solicita abrir una nueva cuenta corriente utilizando la aplicación móvil de un banco. El banco ha integrado la verificación automatizada del documento de identidad en el proceso de apertura de cuentas a través de móvil para determinar de manera fiable la identidad del solicitante.

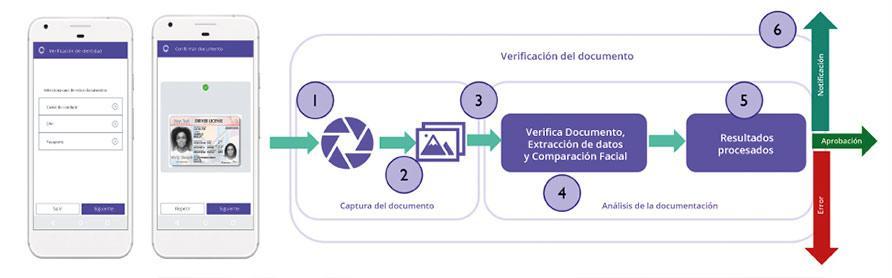

Hay dos componentes principales de la función: captura de documentos y análisis de documentos.

Captura de documentos

- El cliente inicia el proceso de apertura de cuenta y se le pide capturar imágenes de su documento de identidad usando la cámara de su teléfono móvil (dos imágenes para carnés de conducir y DNI y una imagen para pasaportes).

- La tecnología de verificación de documentos realiza controles de calidad de imagen de las fotografías para garantizar que tengan la calidad suficiente para poder verificarlas.

Análisis de documentos

- Las imágenes capturadas del documento de identidad se envían para su verificación.

- Las imágenes se analizan mediante inteligencia artificial, se extraen grupos de datos (por ejemplo, nombre, fecha de caducidad) y se verifica el documento de identidad.

- La solución de apertura de cuenta recibe la respuesta/resultado, realiza una serie de comprobaciones de datos y decide si permite o no que el solicitante continúe.

- La solución de apertura de cuenta envía una notificación al solicitante para informarle de la decisión.

El tiempo que lleva este proceso depende del nivel de análisis de documentos configurado como parte del proceso. La determinación del nivel de análisis implica un equilibrio entre las consideraciones de la experiencia del cliente y el riesgo.

Hay cuatro niveles de seguridad de análisis de documentos, cada uno de los cuales aumenta la seguridad.

Descargue y guarde esta guía práctica en PDF sobre los 4 niveles de verificación de documentos.

4 niveles de seguridad a comprobar para verificar documentos de identidad

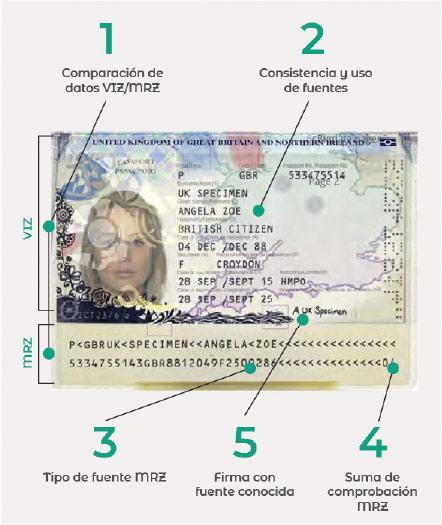

1. Análisis de texto

Examina la zona de inspección visual (VIZ) y la zona de lectura mecánica (MRZ) para determinar la fuente, el uso correcto de fuentes, la lógica y el posicionamiento.

Descripción del análisis:

- Comparación de datos VIZ/MRZ: compara que se relacionan entre sí (MRZ no puede reproducir acentos y caracteres especiales).

- Consistencia y uso de fuentes: ¿se detectan las fuentes como se esperaba?

- Tipo de fuente MRZ: ¿es correcta la fuente?

- Suma de comprobación MRZ: ¿es este el valor esperado?

- Firma con fuente conocida: ¿se está utilizando una fuente en lugar de una firma real?

Experiencia del cliente:

- Muy buena: poca fricción para el cliente.

2. Análisis de patrones y características replicables:

Analiza el reconocimiento de patrones, metatexto y detección de chips.

Descripción del análisis:

- Descripción del análisis: Detección de rostro humano: ¿es un rostro real en lugar de una imagen?

- Color de retrato, posicionamiento e integración: ¿todo es como se esperaba?

- Funciones de seguridad visibles: posición y apariencia del chip NFC (comunicaciones de campo

cercano) y técnica de impresión.

Experiencia del cliente:

- Buena: se requieren imágenes de alta resolución.

3. Análisis de patrones y características difíciles de replicar

Analiza microimpresión, kinegrama, OVI y tintas especiales.

Descripción del análisis:

- Análisis de microimpresión.

- Análisis de hologramas de seguridad de Kinegram.

- Análisis de OVI (tinta ópticamente variable)®: OVI tiene una variación de dos colores, inmediatamente evidente cuando se observa desde diferentes ángulos. Como producto de alta seguridad, OVI se reconoce instantáneamente y su cambio de color no se puede fotocopiar ni reproducir.

- UV: apariencia con luz ultravioleta.

- Análisis de dispositivo ópticamente variable (OVD): OVD es una característica de seguridad iridiscente o no iridiscente que muestra información diferente, como movimientos o cambios de color, según las condiciones de visualización y/o iluminación. Los OVD no se pueden fotocopiar ni escanear, ni se pueden replicar o reproducir con precisión.

Experiencia del cliente:

- Fricción media: se requieren impresoras y materiales especiales. Generalmente se necesita control de flash, y en algunos casos puede hacer falta hardware especializado.

4. Lectura de chip NFC

Extracción de imagen y datos completos, y asegurada con un certificado digital.

Descripción del análisis:

- Proporciona un nivel de seguridad muy alto, ya que el chip contiene la imagen (mejor calidad para una mejor experiencia de comparación de rostros) y los datos personales de la persona, por lo que se puede detectar cualquier manipulación física del documento.

- Confirmación inequívoca de la autenticidad de los documentos de identidad con chip.

- Sin errores de introducción manual de datos o de lectura OCR (reconocimiento óptico de caracteres).

- La firma digital se utiliza en el chip.

Experiencia del cliente:

- Alta fricción: se necesita acceso al lector de chips, que requiere una aplicación nativa o hardware especializado. NFC ofrece una mejor experiencia de usuario si este ya tiene la aplicación. La experiencia es peor si se ve obligado a descargar una aplicación.

¿Cuál es el mejor nivel de análisis para verificar la identidad de los documentos en cada caso?

Cuando se trata del análisis de documentos de identidad, a menudo existe una compensación entre la facilidad de uso y la seguridad. Para la mayoría de las aperturas de cuentas online, el customer journey debe ser seguro, pero también fácil para el solicitante. Agregar fricción al customer journey puede llevar al abandono del solicitante. Informes recientes han sugerido que el abandono debido a fricciones durante la apertura de la cuenta puede llegar al 55% para algunos productos. Por lo tanto, las instituciones financieras deben equilibrar la experiencia del usuario con el riesgo asociado al producto para encontrar el equilibrio entre una buena experiencia de usuario y la gestión de riesgos.

Los estándares de nivel de garantía ISO 29115 también pueden ayudar a las instituciones financieras a definir el nivel de garantía deseado para el customer journey. Los estándares pueden variar de una región a otra. En EE.UU. la industria de servicios financieros se basa en los estándares NIST. En la UE los estándares están definidos por el reglamento eIDAS. Al evaluar los tipos de métodos de verificación de identidad a implementar para su caso de uso específico, asegúrese de evaluar el nivel de riesgo que está dispuesto a asumir dentro de su institución. Una buena forma de lograrlo es realizar una evaluación de riesgos de las transacciones o servicios que requieren verificación de identidad. Una vez que se haya completado, puede seleccionar el nivel adecuado de garantía y los métodos de verificación de identidad que logren el equilibrio adecuado entre la seguridad y la experiencia del cliente.

Conclusión: ¿Qué aporta la verificación de identidad automatizada?

La verificación automatizada de documentos de identidad ofrece a las instituciones financieras una forma de verificar de manera más eficaz la identidad de los clientes nuevos y existentes. Cuando se integra en un proceso de apertura de cuenta digital, este método de verificación de identidad digital permite que cualquier persona abra una cuenta bancaria de forma remota. Las instituciones financieras que buscan implementar la verificación automatizada de documentos de identidad en su proceso de apertura de cuentas deben determinar el nivel de análisis de documentos para equilibrar la facilidad de uso con los requisitos de seguridad.

La verificación automatizada de documentos de identidad también se puede combinar con la comparación facial como parte de la verificación de identidad digital durante la apertura de la cuenta móvil. El reconocimiento facial, que tiene una precisión del 99,7% y aumenta cada año, según el NIST, es una modalidad biométrica particularmente útil para la apertura digital de cuentas, ya que ayuda a combatir los sofisticados ataques de fraude de aplicaciones. Además, la experiencia del usuario, a través de un selfie, es muy intuitiva y recomendable.

Checklist

Cuatro niveles de seguridad de análisis de documentos para la verificación de documentos de identidad.

La verificación automática de documentos de identidad permite a las instituciones financieras verificar digitalmente la identidad de clientes nuevos y existentes.

Determine el nivel correcto de seguridad de análisis para su caso de uso de verificación de identidad digital con esta guía.

Contenido extraído de OneSpan.