Aplicación y prevención del fraude de identidad: una cuestión de equilibrio.

Los casos de fraude de solicitudes e identidad son muy perjudiciales para las instituciones financieras y están siendo alimentados, en parte, por los más de 13 billones de registros de datos que se han perdido o robado desde 2013. Después de un fraude en primera persona (cuando alguien o un grupo de personas falsifican intencionalmente su identidad o dan información falsa), los datos robados obtenidos a través de violaciones de datos son una de las tres principales causas de fraude en las solicitudes.

Para evitar el fraude en las solicitudes, las instituciones financieras deben identificar con éxito la actividad fraudulenta o los documentos de identidad fraudulentos en tiempo real al inicio del proceso de apertura de una nueva cuenta. Al mismo tiempo, las FI también están bajo presión para digitalizar las aperturas de cuentas para que los clientes puedan abrir una cuenta completamente online o mediante un dispositivo móvil. Investigaciones recientes muestran el alcance de estas presiones, especialmente entre los grupos demográficos más jóvenes (el 37% de los consumidores y el 57% de los millennials declaran que preferirían abrir una nueva cuenta online).

Para tener éxito en su estrategia de prevención de fraude los bancos deben establecer un equilibrio entre la seguridad y la experiencia del cliente. Los bancos deben establecer un proceso de apertura de cuenta que incluya evaluación de riesgos en tiempo real y verificación de identidad, al tiempo que ofrecen una experiencia digital para el cliente. No se puede subestimar la importancia de mejorar la experiencia del cliente. El 88% de las FI afirman que mejorar la experiencia de onboarding de los clientes es muy importante, ya que realizan inversiones en tecnología.

Con la solución correcta, los bancos pueden tener lo mejor de ambos mundos. Para mostrar cómo la firma de OneSpan, que ofrece MailTecK & Customer Comms, aborda este equilibrio, vamos a recorrer una típica experiencia de apertura de cuenta digital.

Abrir una nueva cuenta bancaria online o mediante un dispositivo móvil

A medida que avanzamos en este proceso de apertura de cuenta digital, hemos incluido capturas de pantalla de las interfaces relevantes de escritorio y móvil para demostrar la experiencia del cliente. Además, también describiremos qué está haciendo la solución detrás de escena para ayudar a prevenir el fraude de solicitudes. Aunque este post presenta un escenario móvil, una aplicación bancaria basada en un navegador con capacidades de apertura de cuenta también puede proporcionar la misma experiencia perfecta.

Primero, necesitamos a nuestro cliente. Supongamos que un cliente potencial, Holly, se está cambiando a un nuevo banco y quiere abrir una nueva cuenta de ahorros en el sitio web del banco a través de su teléfono móvil. Su primer paso es entrar en el sitio web del banco y seleccionar “Abrir una cuenta” para comenzar el proceso.

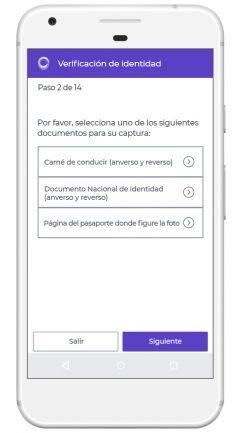

La verificación de identidad digital previene el fraude de identidad

Como Holly está abriendo su nueva cuenta de forma remota (no en un banco o en una sucursal), se le pide que verifique su identidad digitalmente escaneando tanto el anverso como el reverso de su carné de conducir o su documento de identidad con la cámara de su dispositivo móvil.

Este es el punto donde es más probable que ocurra el fraude de solicitudes. Detectarlo al comienzo de la etapa de solicitud de nueva cuenta mediante la identificación de documentos de identidad fraudulentos reduce en gran medida las posibilidades de tener que mitigar el fraude más adelante.

Una vez que se capturan las imágenes del carné de conducir, OneSpan utiliza inteligencia artificial y algoritmos de autenticidad avanzados para analizar la imagen del carné de conducir de Holly. Esto produce una puntuación de autenticidad para determinar si el carné de conducir de Holly es falso o auténtico.

Luego la solución puede incluir controles de autenticación adicionales, como biometría facial o biometría de huellas dactilares, para verificar aún más la identidad del solicitante.

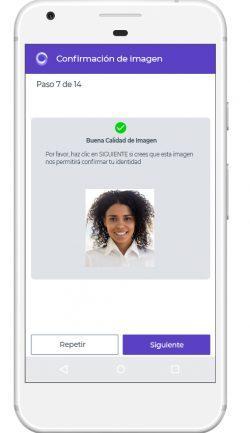

En este escenario, se le pide a Holly que verifique más su identidad mediante la comparación facial. Es muy fácil, ya que el cliente solo tiene que hacerse un selfie.

Detrás de la pantalla la solución Secure Agreement Automation OneSpan extrae los datos biométricos de Holly de su selfie y los compara con la imagen del carné de conducir autenticada para determinar si está físicamente presente y si es quien dice ser.

La detección de presencia real también se puede aplicar al selfie de Holly para demostrar la presencia humana real. La detección de presencia real ayuda a demostrar que una imagen no se ha creado de manera fraudulenta utilizando métodos como impresiones de alta resolución o vídeos pregrabados.

Estos métodos de verificación de identidad digital permiten saber si los documentos de identidad de Holly son auténticos y que Holly es quien dice ser. Estos pasos ayudan a mitigar el fraude de solicitudes.

El siguiente paso en el proceso de apertura de una nueva cuenta es que Holly revise, firme y ejecute los términos del acuerdo de la cuenta.

Firma electrónica utilizada para crear un acuerdo digital ejecutable

Una vez que la identidad de Holly ha sido validada digitalmente, el banco presenta la información previa al contrato y la solicitud completa para revisión electrónica y firma.

Debido a que OneSpan Secure Agreement Automation combina a la perfección la verificación de identidad y las capacidades de firma electrónica, captura los datos personales de Holly de su carné de conducir y los importa automáticamente al formulario de solicitud.

En este punto OneSpan permite a Holly revisar y firmar electrónicamente el contrato de su cuenta.

Una vez que el contrato ha sido revisado por Holly, ella simplemente “toca para firmar” y envía su solicitud completada.

Detrás de la pantalla OneSpan crea una traza de auditoría electrónica de todo el proceso de apertura de cuenta, capturando cada pantalla que Holly ve y cada acción que realiza. El seguimiento de auditoría garantiza que la institución financiera tenga un registro detallado del proceso digital, incluidos los pasos de verificación de identidad digital y firma electrónica.

Confiando en el dispositivo móvil de Holly

Ahora que la aplicación está firmada y ejecutada, el teléfono inteligente de Holly está registrado para que OneSpan y el banco puedan reconocerlo como un dispositivo confiable. Esto significa que Holly se autenticará sin problemas cuando use la aplicación móvil del banco para sus actividades bancarias diarias.

Para hacer esto Holly crea un número PIN seguro de 6 dígitos y lo envía al banco. Una vez que su dispositivo móvil es identificado por el banco, ahora este es confiable y se sincroniza automáticamente con su nueva cuenta de ahorros.

La solicitud de Holly ahora se completó con éxito. Le llevó solo unos minutos abrir su nueva cuenta.

Con la nueva cuenta de Holly abierta, es libre de agregar fondos y continuar con el proceso de onboarding estándar ofrecido por su institución financiera. Durante el proceso de cliente potencial a nuevo cliente Holly pudo completar el proceso de apertura de cuenta de manera completamente remota y a través de canales digitales. Esto proporciona la máxima comodidad y flexibilidad posibles.

Reduciendo el fraude de identidad y aplicación

Las instituciones financieras necesitan reducir los casos de fraude de solicitudes. La verificación de identidad digital puede permitir a estas mitigar el fraude de solicitudes al tiempo que proporciona una experiencia de cliente más positiva. Con la verificación automática de documentos de identidad y la comparación facial, los bancos pueden validar la identidad del cliente en tiempo real, se realice la transacción online o mediante un dispositivo móvil, como se demuestra en este escenario de la vida real que hemos presentado.

La verificación de identidad digital no solo ayuda a las FI a prevenir el fraude de solicitudes, sino que también puede ayudar a las instituciones financieras a cumplir con los requisitos de cumplimiento de conocer a su cliente (Know Your Customer o KYC) y contra el lavado de dinero (anti-money laundering o AML).

La automatización segura de acuerdos mediante la verificación de identidad digital, la firma electrónica y las trazas de auditoría digital también permiten a los bancos e instituciones financieras crear acuerdos legalmente exigibles y de acuerdo con la normativa. Con una traza de auditoría digital completa, los bancos y las instituciones financieras pueden demostrar a los auditores externos o internos que siguieron un proceso consistente y de acuerdo con la normativa al incorporar a un nuevo cliente.

Te ofrecemos más información sobre qué es el KYC de una empresa.

Contenido extraído de OneSpan.