Lo más interesante son las áreas de aplicación en las que los bancos y las empresas financieras se están volviendo digitales. Entre ellas, se pueden destacar los procesos de atención al cliente, la apertura de cuentas y el onboarding de clientes, que tienen una gran importancia en empresas de cualquier tamaño.

“La tendencia hacia la automatización total de los procesos de los clientes está impulsada por la industria de servicios financieros”, señaló Mary Ellen Power, vicepresidenta de marketing de OneSpan, en un artículo de IT World Canada. “Cualquier persona que valore el onboarding y la apertura de una cuenta de forma digital en 2019 debería repensarlo y convertirlo en una prioridad”.

Según Forrester, “Bancos como Bank of America, Royal Bank of Canada y US Bank ahora están verificando digitalmente la identidad de un cliente y utilizando firmas electrónicas para facilitar una decisión instantánea sobre ciertos productos al por menor en cuestión de minutos. Además, están emitiendo el número de cuenta en tiempo real. Este es el futuro del onboarding, por lo tanto, asegúrese de estar a bordo”. [2]

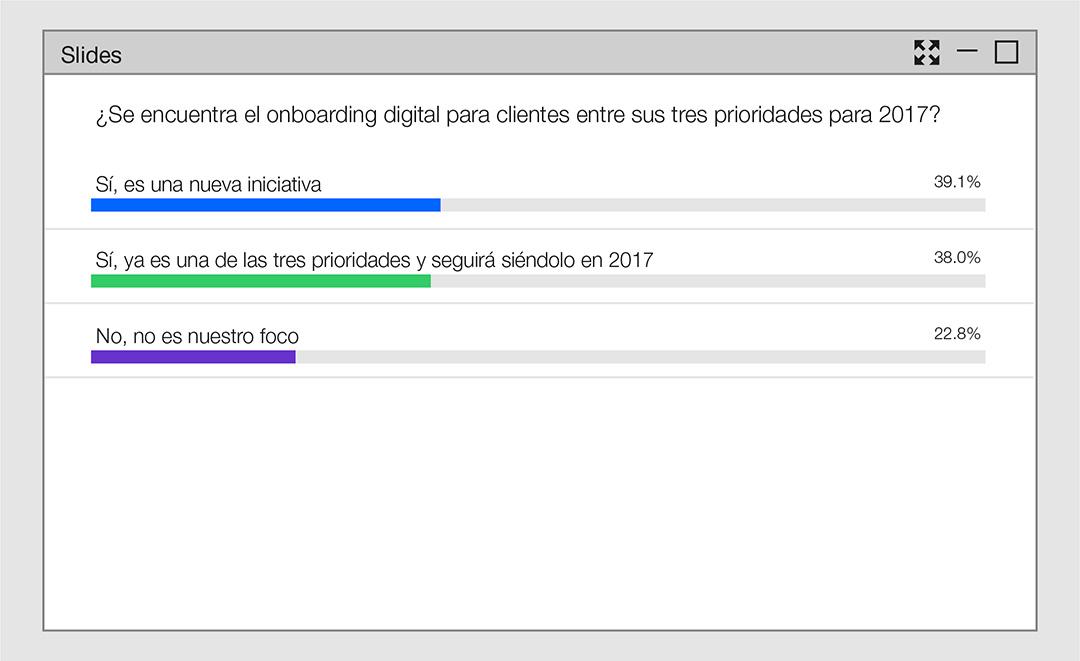

Como confirmación adicional, en un webcast sobre apertura de cuentas de forma digital organizado por OneSpan y Avoka, se preguntó a 200 asistentes si el onboarding digital de clientes era una de sus 3 prioridades principales. Casi el 80% dijo que sí.

¿Por qué el onboarding y la apertura de cuentas digitales?

Mejorar la experiencia del cliente comienza con una experiencia totalmente digital. ¿Por qué?

- Primero, muchas relaciones de alto valor derivan de transacciones como abrir una cuenta. Las instituciones necesitan alcanzar la excelencia desde el principio.

- En segundo lugar, los clientes esperan esto: un informe de KPMG [3] muestra que hasta el 90% de todos los millennials usan la banca móvil y dan por hecho la experiencia digital. De hecho, tanto los clientes millennials como los que tienen un patrimonio elevado esperan una experiencia móvil.

- Finalmente, y quizás lo más importante, la digitalización permite a su personal dedicar tiempo a involucrar a los clientes en las conversaciones necesarias para promover y realizar ventas cruzadas de productos y servicios de alto valor. Por ejemplo, un proceso completamente digital facilita la venta de productos como el seguro de préstamos, suponiendo ingresos adicionales.

Los beneficios

La forma más directa a través de la que los proveedores de servicios financieros pueden mejorar el onboarding y la apertura de cuentas es garantizando que el proceso siga siendo completamente digital. Se consigue una mayor velocidad, menos trabajo manual, menos errores, un cumplimiento más riguroso y se alcanzan las expectativas que se tienen hoy en día de una experiencia como esta.

- Las reglas del flujo de trabajo eliminan los errores: todos los datos y firmas se capturan correctamente la primera vez, durante una única sesión de transacción. Los procesos manuales generan errores, como firmas que faltan y campos de datos vacíos en formularios en papel. Estos documentos que no están en orden o son correctos (en inglés Not-in-Good-Order documents o NIGO documents) requieren mucho tiempo y su corrección supone un alto coste, pero las empresas financieras no tienen otra opción, tienen que solucionarlo. Y solucionarlo supone de 3 a 4 veces más el coste de un proceso digital sin errores, simplemente debido a todo el tiempo y el esfuerzo adicionales que implica volver a contactar con el cliente y trabajar para solucionar los posibles errores.

- Las firmas electrónicas aceleran el proceso: la eliminación de firmas manuscritas comprime el proceso de días o semanas en una sola sesión. Esto se puede comprobar en el caso del Banco de Montreal, que introdujo recientemente firmas electrónicas para acelerar el proceso de incorporación.

- Los clientes Mobile First tienen ahora una alternativa al papel: cuando las personas inician sesión en un dispositivo móvil, la experiencia de firma se vuelve más fácil y conveniente, más personal y más accesible que en ordenadores de escritorio o portátiles. Darles a los clientes la posibilidad de firmar electrónicamente con su teléfono inteligente elimina las barreras y les da la libertad de elegir cómo realizar las transacciones con su institución financiera.

Fuentes:

[1] Vendor Landscape: E-Signature, Q4 2016, Forrester Research

[2] Vendor Landscape: Financial Services Client On-Boarding Solutions, Forrester Research

[3] Consumer Loss Barometer Report, KPMG, August 2016

Contenido extraído de OneSpan Sign.