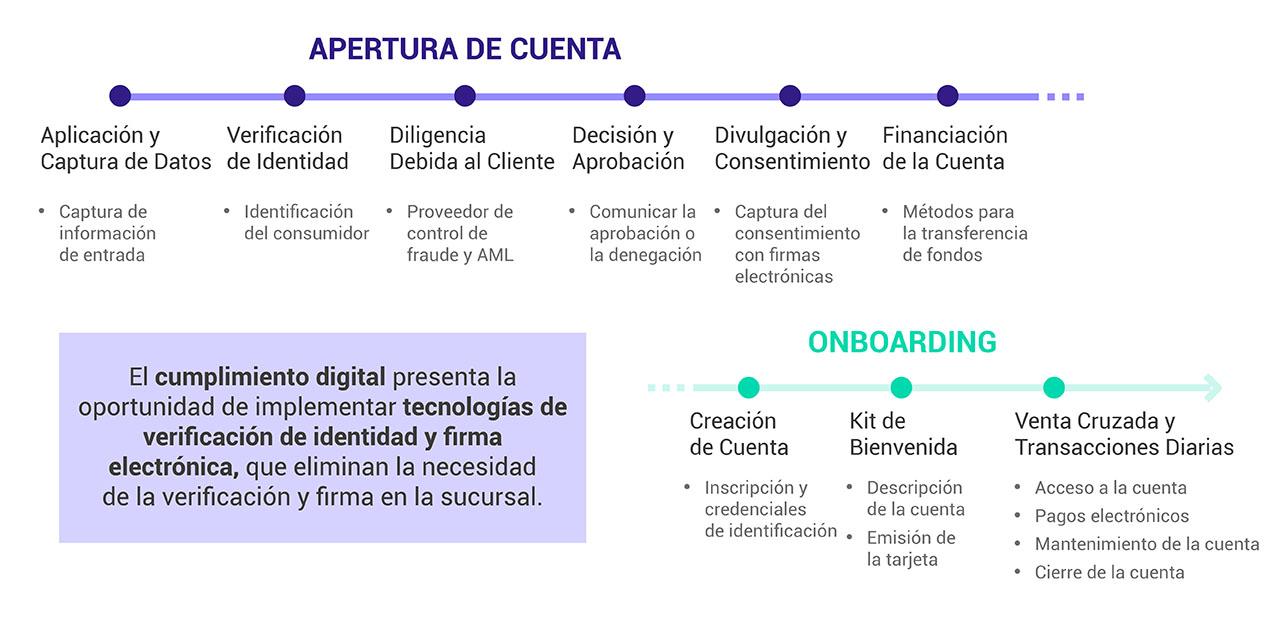

O desafio é que o percurso do cliente na abertura e integração de contas digitais envolve uma série de passos diferentes que requerem atenção (Figura 1). Nos canais remotos e intermédios em que o requerente não se encontra pessoalmente com um funcionário do banco, a criação de uma experiência digital direta pode complicar ainda mais um processo já de si complexo.

Figura 1. O percurso do cliente na abertura e integração de uma conta digital

no sector dos serviços financeiros

Apesar do impulso para a digitalização de ponta a ponta dos processos de abertura e integração de contas digitais, os bancos e outras instituições financeiras ainda estão a trabalhar com sistemas e aplicações antigos, que representam um obstáculo à aceleração dos seus projectos digitais. O resultado é um processo semi-digital moroso que é muitas vezes difícil de ultrapassar. De acordo com a analista Tiffani Montez, do Aite Group, “as taxas de abandono de candidaturas continuam a situar-se entre 65% e 95%, dependendo do produto”. Isto significa que a maioria dos candidatos abandona o processo e muda para outro canal (por exemplo, agência, centro de atendimento) ou procura outra instituição financeira que lhes permita concluir o processo de candidatura numa única sessão.

A boa notícia é que as abordagens novas e inovadoras à conformidade digital com as tecnologias de verificação de identidade e de assinatura eletrónica tecnologias de verificação de identidade e assinatura eletrónica oferecem uma oportunidade para eliminar a necessidade de verificação e assinatura no balcão.

Desafios e oportunidades para o percurso do cliente na abertura e integração de contas digitais

Transformar o percurso do cliente não foi tão fácil como pensávamos.

O processo de abertura de conta e de integração na banca de retalho representa uma primeira impressão crítica tanto para os candidatos como para os clientes. Este facto, aliado ao facto de os consumidores estarem a migrar cada vez mais para os canais online e móveis, está a levar os bancos a modernizar as suas aplicações de abertura de conta existentes.

Embora os bancos estejam a abordar a necessidade de um processo de abertura de conta digital de ponta a ponta, o maior problema é que a maioria das experiências de aplicações digitais desenvolvidas atualmente não utilizam uma abordagem digital e móvel. Em vez disso, limitam-se a levar as suas sucursais e formulários offline para a Web e para o telemóvel e deixam que os seus grupos de risco e conformidade conduzam o processo. Isto resulta frequentemente num processo de candidatura demasiado longo.

A abordagem atual da verificação da identidade leva ao abandono do processo de verificação da identidade.

O sector dos serviços financeiros investe todos os anos enormes quantias de dinheiro para atrair e adquirir novos clientes. Infelizmente, grande parte dos euros gastos para fazer com que os candidatos respondam às ofertas de marketing cai por terra quando o candidato encontra uma barreira durante o processo de abertura de conta. Este obstáculo é frequentemente a fase inicial de verificação da identidade. Neste caso, a instituição financeira deve efetuar verificações do tipo “Know Your Customer ” (KYC) para garantir que o candidato é quem diz ser e que não está a tentar assinar um acordo financeiro financeiro de forma ilegal ou fraudulenta.

Atualmente, as abordagens de verificação da identidade no sector dos serviços financeiros dividem-se em dois domínios principais:

1. verificação presencial

Muitas instituições financeiras exigem que os candidatos online e móveis se desloquem à agência para verificar a sua identidade e assinar documentos. Isto significa que os candidatos não podem concluir o processo numa única sessão. Como podes imaginar, a introdução deste tipo de fricção – obrigando-os a mudar de canal – aumenta o risco de abandono, uma vez que cria uma lacuna no percurso digital do cliente.

Se és uma instituição financeira que permite que os candidatos iniciem o processo online ou num dispositivo móvel, mas continua a exigir a verificação da identidade e/ou assinaturas pessoalmente, pergunta-te: este processo foi criado para beneficiar a tua instituição ou o cliente?

2.Autenticação baseada no conhecimento ( KBA)

Algumas instituições financeiras implementaram métodos de verificação online para cumprir os requisitos KYC para os seus canais digitais. O método mais comum é a utilização da autenticação baseada no conhecimento ou KBA, que inclui consultas a agências de crédito e verificação de dados de identidade em bases de dados de terceiros. Infelizmente, a KBA é vista como um processo de alta fricção que exige que os candidatos se lembrem e respondam a perguntas pessoais com base em dados públicos. De acordo com Avivah Litan, analista da Gartner, “a maioria das falhas do KBA são experimentadas por utilizadores legítimos que não conseguem responder às perguntas porque não se lembram das respostas ou porque os registos públicos estão em falta ou incorrectos”.

Além disso, a KBA tornou-se menos fiável devido às violações de dados em grande escala que ocorreram nos últimos anos. Os autores de fraudes estão agora mais bem equipados do que nunca para responder com êxito a perguntas de KBA com base em dados de violações de dados, bem como em informações publicadas nas redes sociais ou obtidas através de phishing.

Verificação da identidade do governo em tempo real

As novas e modernas abordagens à verificação da identidade digital oferecem uma alternativa sólida aos métodos tradicionais de verificação presencial, permitindo que as organizações mantenham um fluxo de trabalho 100% digital e, consequentemente, reduzam a rotatividade.

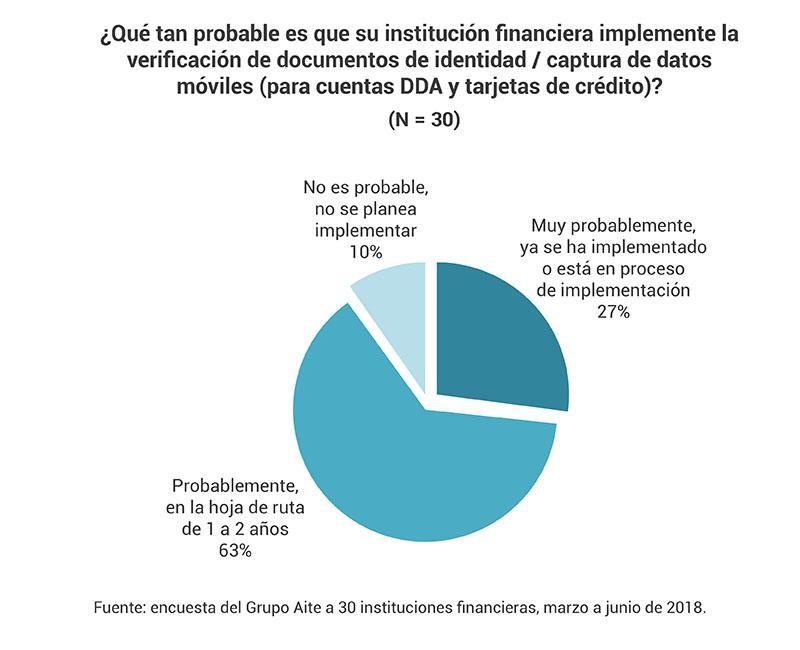

A utilização da captura e verificação móvel de documentos de identidade está a ganhar força e é cada vez mais apoiada por leis e regulamentos como a Lei MOBILE nos Estados Unidos. Esta tecnologia não só permite que os bancos e outras instituições financeiras validem a autenticidade de um documento, como também lhes permite obter informações do documento de identidade (por exemplo, nome, data de nascimento, morada, etc.) e preencher os dados diretamente na aplicação digital. De acordo com o Aite Group, 90% das 30 instituições financeiras inquiridas indicaram que provavelmente implementariam a verificação de documentos de identidade/captura de dados móveis nos seus processos de abertura de contas de depósitos à ordem e cartões de crédito dentro de um a dois anos.

Automatizar este processo utilizando serviços baseados na nuvem para digitalizar o documento de identificação e procurar identificadores de um documento fraudulento é agora uma forma aceite de concluir o processo de verificação. Além disso, a aprendizagem automática continua a desempenhar um papel importante na obtenção de resultados de verificação melhores e mais exactos em tempo real.

Redefine a abertura e a integração de contas digitais

Forçar um potencial cliente a mudar de canal (por exemplo, ir a uma agência) ou utilizar uma abordagem de verificação de identidade desactualizada cria frustração que pode levar a um eventual abandono e até a um boca-a-boca negativo.

A boa notícia é que existem abordagens modernas e eficazes ao KYC disponíveis no mercado atualmente, que não só impedem a ocorrência de fraudes nas aplicações, como também não acrescentam fricção desnecessária ao percurso do cliente. A última coisa que queres é mudar para um processo totalmente digital que resulte nas mesmas taxas de abandono que experimentaste com os teus processos tradicionais de abertura de conta.

Conteúdo extraído de OneSpan.

> Descobre como as comunicações fiáveis podem transformar o percurso dos clientes financeiros durante a integração. Nós contamos-te: Como os bancos podem automatizar as suas comunicações jurídicas utilizando o burofax postal em linha.